撰文:David Han、David Duong

编译:DAOSquare

重点速览

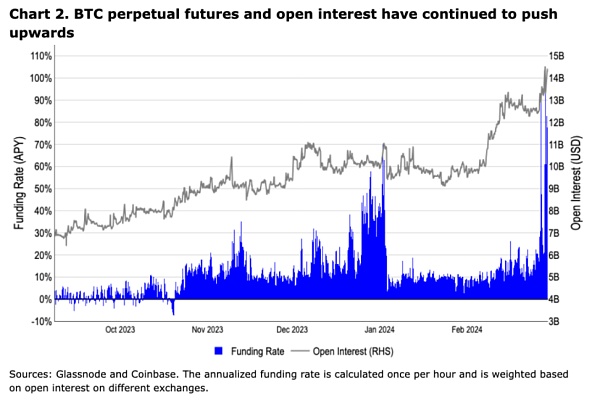

Crypto 市场本周的反弹得力于大量资金流入美国现货比特币 ETF 以及杠杆衍生品头寸空头挤压的支撑。未平仓合约达到 2022 年 1 月以来的最高水平,资金费率飙升至 2021 年 4 月以来的最高水平(年化 109%)。

Uniswap 基金会于 2 月 23 日提出的提案为实施以 wETH 支付 UNI 质押者和委托人(参与治理)的费用机制奠定了技术基础。

我们认为,关于区块链采用的讨论将从可扩展性转向如何创建丝滑的用户体验,这不仅意味着底层区块链的抽象化,还有关于助记词、钱包管理等痛点。

市场观察

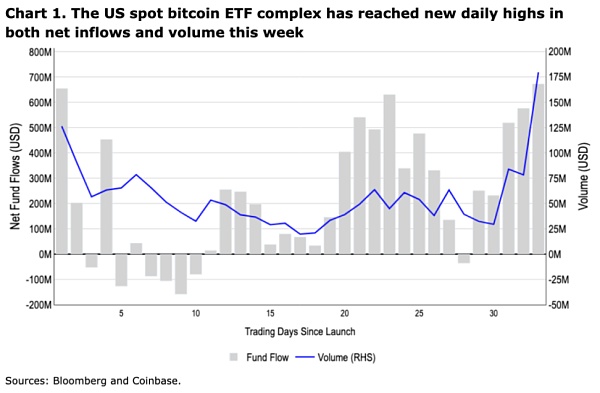

本周 Crypto 市场令人印象深刻的反弹得力于大量资金流入美国现货比特币 ETF 以及杠杆衍生品头寸空头挤压的综合支撑。现货比特币 ETF 在本周的前三天收获近 18 亿 美金的惊人净流入,仅 BlackRock 的 iShares 比特币 ETF (IBIT) 就占了其中的 70%(见图表 1)。尽管 Morgan Stanley 等很多大型经纪交易商仍在对这些产品进行尽职调查 ( 这是向客户提供这些产品的先决条件 ),但从本周的表现无疑令人振奋。

最近几天,比特币价格势头推动了空头挤压,BTC 永续期货的未平仓合约处于 2022 年 1 月以来的最高水平(142 亿美元)。根据 Glassnode 的数据,2 月 28 日,未平仓合约加权平均资金费率年化达到了 109%,这是自 2021 年 4 月以来的最高水平。随后,该费率下降到了大约 70%(见图 2)。在 2 月 25 日至 28 日期间,近 7.5 亿美元的空头被清算,这几天连续创造了年初至今清算空头数量的新高。与此同时,我们认为,基于期货多空比率的空头回补可能即将结束,但尚未完全完成。

近期表现与我们与 2 月初发布的建设性展望保持一致,但我们对 3 月仍可能出现的一些负面季节性因素持谨慎态度。例如,传统资产往往会受到纳税等驱动因素的影响,这可能会导致一些暂时的下行压力。如果资金费率和未平仓合约的平仓行为导致一连串的多头清算,那么资金费率和未平仓合约的大幅且持续的积极波动也可能对市场产生影响。尽管如此,我们对未来几个月的前景总体上仍持建设性态度,因为大量财富管理公司还将继续纳入现货 ETF,这样的净流入吸收流动性流通供应的速度显然比比特币矿工生产的速度更快。

链上:Uniswap 费用切换

2 月 23 日,Uniswap 基金会 (UF) 宣布了一项升级 Uniswap V3 协议治理的提案,以实现将部分交易费用奖励给 UNI 代币委托人和质押者。然而需要注意的是,该提案本身并没有开启费用转换,而是为如何实施费用转换设定了技术机制。如果该提案通过,初始费用参数将设置为 0,但可以在未来的提案中将交易费用的 10% 至 20% 区间用于奖励计划。

在我们看来,对启用协议费用的最大担忧是对流动性提供者的影响,因为任何此类费用都将从他们的收入中扣除。这可能会导致总锁定价值 (TVL) 和基于 MEV 的流量减少。Gauntlet(由 UF 参与)的详细分析解决了这个问题,并表明对核心非 MEV 数量的影响可能很小,根据历史活动,年收入估计从保守的 1000 万美元到乐观的 7200 万美元不等。如果该初始提案通过,Gauntlet 团队还将负责提出费用推出计划。

我们认为,鉴于该提案已由 UF 的治理负责人提出,并在论坛中得到了广泛支持,因此该提案可能会得到实施。事实上,此前在 2023 年 6 月被拒绝的收费提案中,大多数参与者表示了赞成,但不同收费等级之间的投票分歧最终使「不收费」 占据多数。鉴于该提案尚未改变任何收入结构,也不会出现同样的选票分配问题,我们没有看到任何重大障碍。有趣的是,该提案还将收入与治理(通过质押和委托)联系起来,我们认为这可以激励 UNI 持有者更积极的社区参与。该提案的投票期预计将在 3 月 1 日至 7 日之间进行。

对该提议的广泛关注也让其他几个项目开始考虑效仿,例如 Frax。如果这种趋势在其他成熟的 DeFi 协议中得以发展,我们认为它可能会开始让之前的投机性代币估值进入到一个清晰且有实际支撑的估值模型,尤其是对于那些可以产生可持续费用的代币和协议。同时,这一转变也代表了协议价值应计机制的变化,因为它是直接用 wETH(当前提议的支付代币)奖励代理和质押者,这与 MakerDAO 等其他协议采用原生代币回购和销毁的机制形成了对比。

链上:应用链的激增

另外,我们还想讨论以太坊上不断增长的 rollup 领域,这催生了一类新的 rollup 即服务 (RaaS) 产品,只需简单的点击即可创建和部署 rollup。模块化区块链的发展随着各种技术的出现而加速,并用于部署 Layer2(L2) 和其他特定于应用程序的链。前面提到的 Frax 协议计划推出自己的 L2 Fraxtal,这将使它成为 Optimism 超级链的一部分。其他主要协议,如去中心化永续合约交易所 GMX,目前是 Arbitrum 上的顶级的 TVL 协议,也在考虑部署自己的链(目前已知的是,GMX 协议将保留在 Arbitrum 和 Avalanche C-Chain 上)。

随着越来越多的 L2 诞生,我们认为在跨链桥和互操作性领域将面临更多的审查,而且整个生态的复杂性也会增加,不同的解决方案在安全假设、确认时间、开发时间表和成本方面都有着各自的考量,这对于非技术最终用户来说可能也会造成一定的障碍。此外,Rollup 的固定成本(用于 Layer1 基础设施层的 gas 成本)也是需要考虑的因素。在 L2 激增的世界中,盈利可能越来越难,并很可能会将应用程序进一步推向 Layer3,这又将导致可盈利的 L2 链的重新洗牌。这种执行环境的碎片化导致某些批评者认为,单一的或者说集成式区块链所提供的共享状态可以实现更多的用例和更好的跨应用程序安全性。

关于这两种可扩展性方法的讨论,无论是赞成方的论据还是反对方的论据都展现出了深远的影响,尽管我们认为这些技术权衡实际上对于构建流畅的用户体验而言是次要的。在我们看来,任何应用程序的广泛采用最终都需要从消费者那里抽象出技术复杂性,就像大型 web2 平台的底层技术堆栈(和设计权衡)在很大程度上与用户无关一样。有鉴于此,我们认为让用户能够使用 passkey 保护钱包的技术(例如 Coinbase 的钱包解决方案)对于扩大 Crypto 市场更为重要。尽管这些工具在可扩展性辩论中通常被忽视,但我们认为这些创新最终可能会对用户采用和拉新产生巨大影响,尤其是如果可扩展性解决方案在长期内趋于类似的性能。

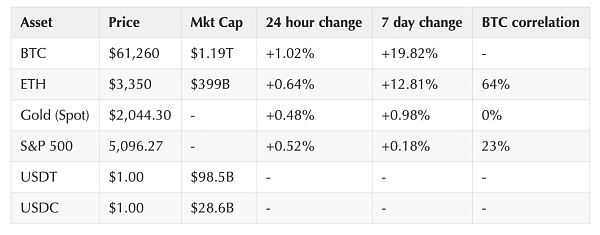

Crypto 和传统领域表现

(截至美国东部时间 2 月 29 日下午 4 点)

Coinbase 交易所和 CES Insights

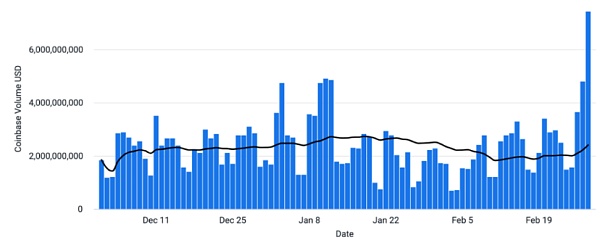

BTC 的反弹继续以其强劲的实力令许多市场参与者倍感惊讶。多头持有者在这一势头得利,因为过去一周有超过 20 亿美元的新资金进入 ETF 产品。尽管如此,高资金费率以及永续期货产品的未平仓合约的增加可能会对反弹构成风险。在过去 7 天里,资金费率平均值超过 30%,这使得持有多头敞口的成本很高。山寨币的流动表现出了与投资者围绕领域和叙事的交易行为更密切的关联性。

Coinbase 平台交易量(美元)

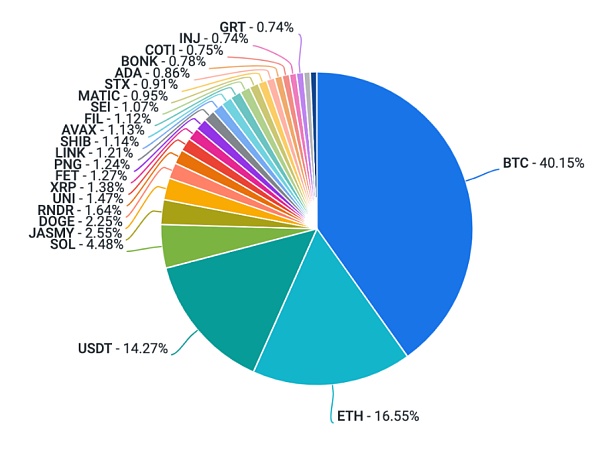

Coinbase 平台交易量(资产比例)

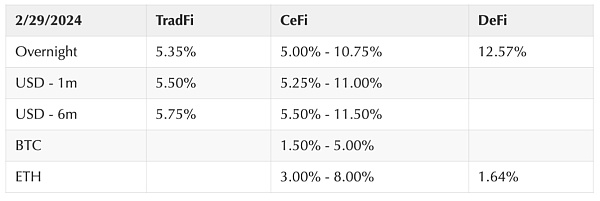

资金费率

值得注意的加密新闻

机构

VanEck 推出 NFT 平台,将于 3 月前提供由代币运行的手表和葡萄酒所有权拆分(The Block)

Ledn 推出用以太坊作为支持的贷款业务,并接纳前 Celsius 用户(The Block)

监管

Elizabeth Warren 愿意与加密行业 「合作」(但重申必须遵循传统金融规则)(The Block)

香港结束加密货币交易所的牌照申请活动(Cointelegraph)

常规

以太坊 NFT 纸牌游戏「Gods Unchained」登陆 iOS 和 Android(Decrypt)

Coinbase

Coinbase 宣布支持 BNB 智能链和 Polygon 上的资产追回(Coinbase 博客)

Coinbase Cloud 增加了对 Nethermind 和 Erigon 的支持,以提高以太坊执行客户端的多样性(Coinbase 博客)

不断发展的钱包行业将帮助十亿用户上链 (Coinbase 博客 )

全球视野

欧洲

欧洲央行官员称:比特币的公允价值仍然为零 (ECB blog) (Decrypt)

巴黎圣日耳曼成为第一支验证区块链的足球队(CoinDesk)

英格兰法律委员会就将加密货币标记为财产的立法草案征求意见 (CoinDesk)

亚洲

日本大型公司三菱 UFJ、乐天、瑞穗将推出证券型代币(Cryptonews)

香港金融管理局发布有关销售及分销代币化产品的通函 (HKMA)

香港财政司司长表示,香港将为稳定币发行人推出监管沙盒 (The Block)

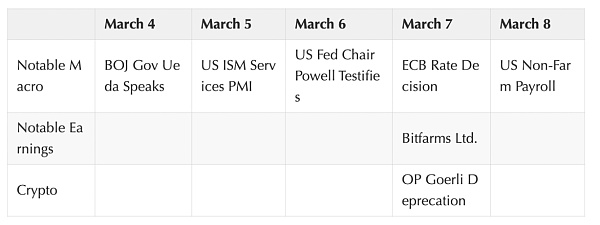

未来一周大事件

未经允许不得转载:澳鸟-全球资讯平台 » Coinbase 周报: 强劲势头是否可持续?

澳鸟-全球资讯平台

澳鸟-全球资讯平台