Glassnode 对近一周市场热点数据做了总结分析,指出近期以太坊质押验证者退出池的数量逐渐增加,导致 ETH 发行增长速度放缓。与此同时,网络活动的激增,特别是代币转账和稳定币的推动,导致交易需求上升,进而对 gas 价格产生上升压力,通过 EIP1559 每日销毁的 ETH 费用也随之增加。这两股力量的结合使得全球 ETH 供应再次呈现通货紧缩趋势。

近几周以太坊验证者集合的增长速度有所放缓,越来越多的验证者选择主动退出。这导致了以太坊的发行速度减缓。同时,随着通过 EIP1559 销毁的以太坊不断增加,加上网络活动的增长,以太坊的供应再次呈现通缩趋势。

摘

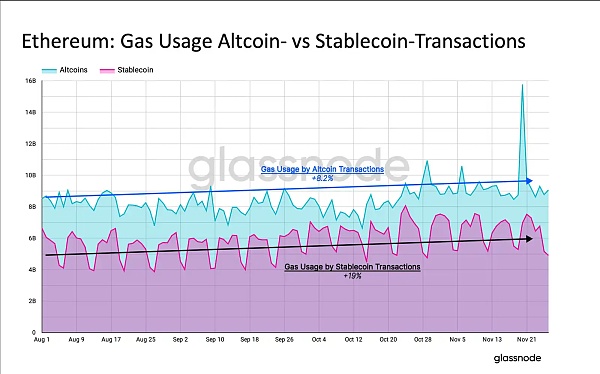

最近网络活动的激增主要归因于代币转账和稳定币。过去三个月内,代币的 gas 使用量上升了+8.2%,而稳定币的 gas 使用量增加了+19%。这表明随着对市场强势的信心增强,可能正在发生对更长尾资产的轻资本轮换。

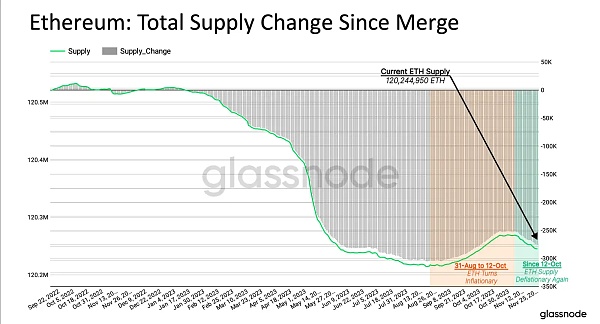

自 London 硬分叉以来,ETH 从净通货膨胀转向了平衡状态,甚至是绝对或通货紧缩。由于较低的网络活动,网络在 8 月至 10 月之间经历了短暂的净通货膨胀期。

在最近的几周,由于发行速度下降和更大量的供应被销毁,总体 ETH 供应再次转为净通货紧缩。

总结

最近几周以太坊质押池动态发生显著变化,验证者退出池的数量开始增加。这导致了 ETH 发行的增长速度放缓,并自上海升级以来首次减少了质押池余额。

此外,最近网络活动的激增,尤其是由代币转账和稳定币推动,导致了交易需求的提高。这反过来对 gas 价格产生了上升压力,通过 EIP1559 每日销毁的 ETH 费用增加。

这两股力量的结合导致全球 ETH 供应再次呈现通货紧缩。在这个背景下,这些因素的相互作用强调了以太坊网络、供应以及对市场活动和采用趋势的动态响应。

要

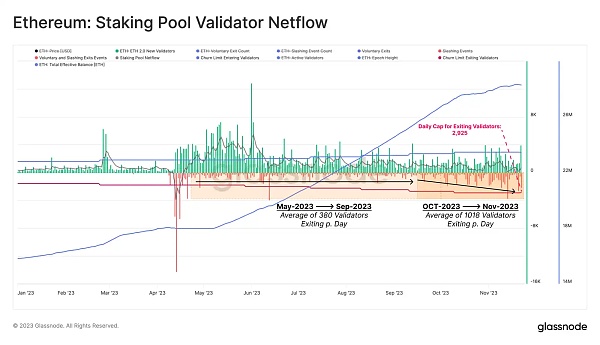

自十月以来,以太坊质押池经历了一个显著的趋势变化,标志着越来越多的验证者选择退出。这一变化与数字资产市场整体上的更广泛的牛市趋势相关。

验证者退出的增加导致了每日以太坊发行量的下降,这与质押池内活跃的以太坊数量有关。

同时,由于对代币和稳定币的重新关注,我们观察到网络活动的增加。这表现在通过 EIP1559 销毁的 gas 费用的增加,触发了以太坊供应的通缩。

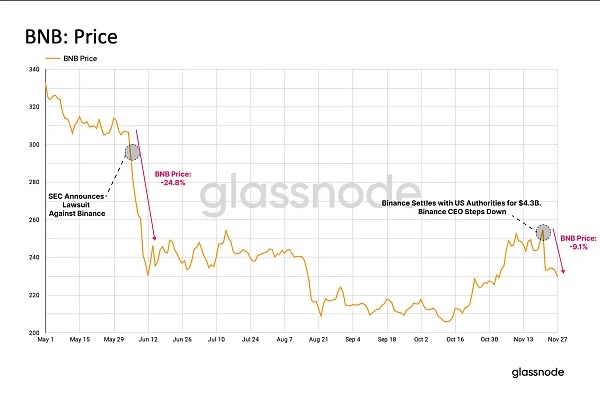

毫无疑问,过去一周最引人注目的新闻是币安首席执行官 CZ 的辞职。与当局达成的和解金额为 43 亿美元,许多人将这一关键事件视为数字资产行业「狂野西部」时代的终结标志。

在这一事件宣布之后,BNB 的价格经历了-9.1% 的下降。然而,与之前的价格下跌相比,如当年 SEC 宣布指控时的-24% 跌幅,市场反应相对较为温和。

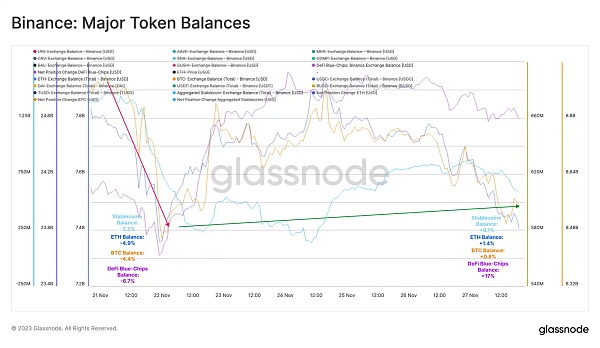

在这则消息之后,币安交易所的主要资产提取活动出现了上升。在最初的 24 小时内,一系列 DeFi「蓝筹股」的综合余额下降了-6.7%,而 BTC、ETH 和稳定币的余额分别下降了-4.4%、-4.9% 和-2.2%。

然而,在 CZ 辞职后的六天里,这些交易余额出现了恢复,所有四个代币类别都看到了出流减缓,甚至出现了净流入。从许多方面来看,这显示了用户对币安平台的信任水平。也可以认为,考虑到未来三年美国监管机构的监管要求,信心可能会进一步提高。

验证者退出

虽然没有像币安和解那样成为头条新闻,但自十月初以来,以太坊质押池经历了显著的变化。目前,越来越多的验证者正在退出质押池。

上海启用了质押提取,随后验证者大量退出,领取奖励,并重新调整其质押提供商和设置。在这段时间内,退出事件平均每天有 309 个验证者。

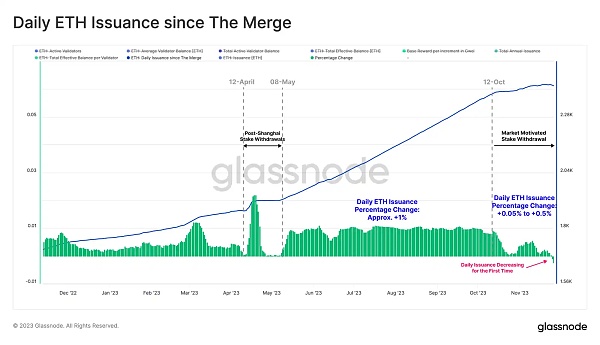

自十月初以来,我们看到退出事件逐渐增加,达到了每天 1018 个验证者的平均数。这一上升趋势与数字资产市场现货价格的最近上升趋势相一致。

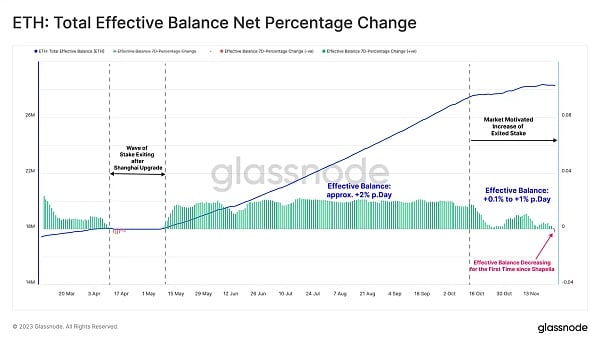

因此,代表在质押池中积极参与权益证明共识的 ETH 的总有效余额在增长速度上有所减缓,目前正经历自上海升级以来的首次下降。

总有效余额的增长斜率在十月中旬开始趋于平缓,每天平均增加 0.1% 到 1%,减缓了自五月以来的增长速率超过一半。

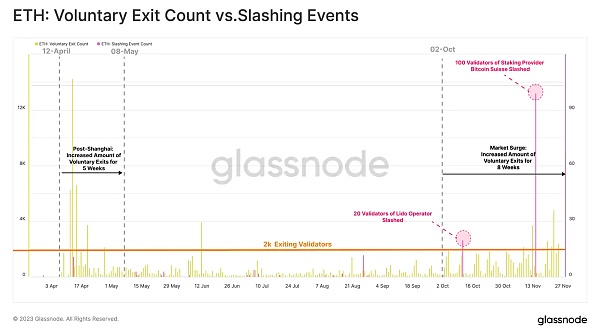

在对退出验证者进行更详细的检查时,我们可以看到在过去的八周中,主要是由自愿退出驱动的。自愿退出是指那些独立选择退出质押池的权益者。这与违反协议规则的验证者所面临的惩罚——减产(slashing)是有区别的。

在同一时间段内,仅发生了两次减产事件,其中一次是重大事件,涉及到 100 个新进入的验证者,因同时签署网络上的两个不同区块而被减产。

退出的验证者可以进一步根据他们所属的权益者类型进行分类。这揭示了一些有趣的趋势:

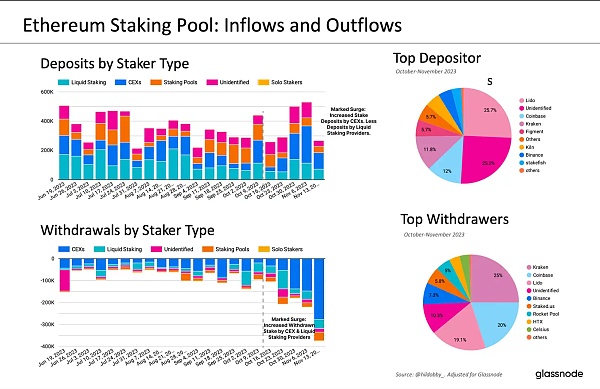

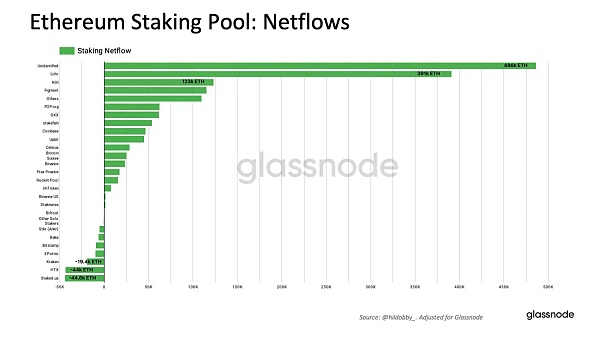

· 自十月以来,CEX 一直在主导质押提取事件,Kraken 和 Coinbase 的流出最为显著。

· 流动质押提供商也经历了一些轻微的质押减少,其中 Lido 仍然是该领域最大的参与者。

这种投资者行为可能受到一些因素的驱动:

· 投资者选择更改他们的质押设置,例如将质押从 CEX 转移到流动质押提供商(可能是由于持续存在的监管担忧)。

· 拥有美国资本市场准入权的投资者可能会将资本调向更安全的资产,例如美国国债,因为相对于 ETH 质押回报而言,利率仍然较高。

· 投资者可能还在预期即将到来的市场上升行情,而不是较不流动的质押 ETH,寻求更大的 ETH 持有流动性。

Kraken 和 Coinbase 在提取方面表现突出,而在流动质押提供商中,Lido 在退出方面处于领先地位。然而,这些相同的实体,以 Lido 为首,也是质押存款的主要接收者,显示出这些大型资金池的净粘性和主导地位。

在净变化的基础上,Lido 继续增长并占主导地位,其总质押余额增加了 468,000 ETH。在 CEX 方面,Coinbase 和 Binance 的质押余额出现了净增加,而 Kraken 的质押余额减少了 19,400 ETH。在质押提供商中,HTX 和 Staked.us 展示了最显著的质押余额减少,分别减少了超过 44,000 ETH。

与观察到的有效余额减少相一致,ETH 的发行量也相应减少。将 ETH 每天发行给验证者的数量取决于活跃验证者的数量,或者分别取决于质押池中的总有效余额。

随着验证者的增长速度减缓和下降,每天的 ETH 发行量也相应减缓。在过去的 7 天里,ETH 发行量的增长速度每天减缓了高达 0.5%。值得注意的是,发行速度在最近几天首次下降。

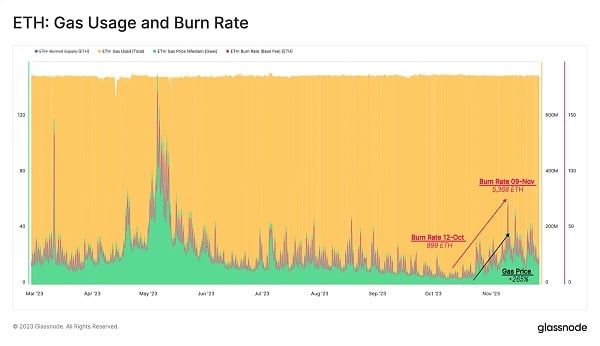

随着发行速度的下降,我们现在将注意力转向等式的补充方面——销毁速率。从 2021 年的 London 硬分叉开始,EIP1559 的费用销毁机制涉及销毁部分交易费用,为在网络使用率升高的情况下 ETH 供应变得紧缩创造了条件。

伴随着 gas 价格的上升,这标志着以太坊网络上交易需求的增长,每天销毁的 ETH 费用数量也在增加。在十月,我们看到每天销毁的 ETH 费用达到 899 ETH。快进差不多一个月,累计销毁的费用现在已达到 5,368 ETH。

我们还可以评估各种交易类型之间 gas 使用的详细细分。这些指标使我们能够识别主要导致供应销毁的活动。

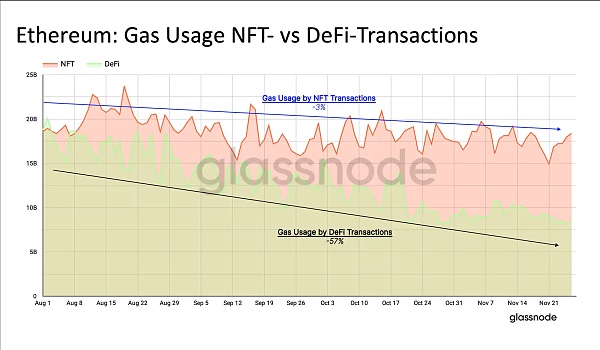

在检查过去四个月主要推动以太坊网络采用的两个领域后,可以明显看到,NFT 交易和 DeFi 交易在过去的四个月中都贡献相对较少,分别下降了-3% 和-57%。这两个领域的采用率都在下降,并且对链上最新活动的贡献很小。

未经允许不得转载:澳鸟-全球资讯平台 » Glassnode:以太坊质押池动态变化与市场活动

澳鸟-全球资讯平台

澳鸟-全球资讯平台